On accorde de plus en plus d’importance à la RSE (ESG) parce que l’on peut démontrer que l’entreprise crée de la valeur à long terme en s’appuyant sur les dimensions des responsabilités sociales des entreprises (RSE), telles que les ressources humaines, la sécurité, l’environnement, la culture et la diversité.

Notons que les investisseurs institutionnels exercent une pression croissante pour la gestion dans une perspective de long terme.

Le compte rendu de Erin Lehr, responsable de la recherche chez Equilar, est paru sur le Forum de Harvard Law School on Corporate Governance. Il montre que les grandes entreprises américaines ont de plus en plus tendance à lier la rémunération aux objectifs se rapportant à la culture et à la diversité.

L’auteur donne plusieurs exemples d’organisation qui réussissent à relever les défis de créer des objectifs mesurables auxquels elles peuvent associer la rémunération des dirigeants.

L’établissement de lignes directrices claires pour mesurer et récompenser les performances est essentiel lors de l’utilisation de mesures ESG dans les plans de rémunération des dirigeants.

Cela garantit que les dirigeants sont tenus responsables des questions liées à la culture, à la diversité, au capital humain, à l’environnement et à la sécurité et qu’ils considèrent ces questions comme essentielles à l’entreprise.

De plus, la divulgation de ces informations permet une plus grande transparence avec les actionnaires. À mesure que la saison de procuration 2021 s’accélère, attendez-vous à voir plus de divulgations dans l’ensemble, ainsi que plus de divulgations quantitatives, en particulier celles relatives à la culture et à la diversité.

Aux fins de cette étude, Equilar a examiné les déclarations de procuration les plus récentes des sociétés Fortune 100 au 1er février 2020. L’étude ne comprend que les sociétés ouvertes, dont 94 au total.

Bonne lecture !

During the last few years, ESG has transformed from a buzzword into a priority in the corporate world. More recently, a plethora of events has accelerated this demand for corporate change and accountability—COVID-19, the resurgence of racial justice movements and climate change. Additionally, there is mounting pressure from institutional investors on this front. ESG measures, while in the past viewed as costly to the bottom line, are increasingly viewed as key for ensuring long-term success and sustainability. Corporations may also avoid additional costs related to turnover and lawsuits through ESG practices. One way in which companies demonstrate to their shareholders that they value ESG matters is through executive compensation. In order to understand the connection between ESG and executive incentives, Equilar performed an analysis of ESG compensation metrics disclosed by Fortune 100 companies over the last year.

Among the Fortune 100, 38 companies disclosed compensation metrics that were tied to ESG goals. Out of these companies, three referenced forward-looking practices only, while the rest applied to the past year. There were 53 metrics disclosed in total, most of which corresponded to annual incentive plans. Only one company incorporated an ESG metric into their long-term incentive plan. While it’s clear that ESG is on the mind of compensation committees, the category of ESG is rather broad in itself. The actual metrics companies are using vary widely. For the purpose of this study, Equilar broke down ESG metrics into seven categories: general ESG, human capital, safety, environmental, culture, diversity and other.

Most commonly, companies tied compensation to goals related to culture and diversity. Collectively, these categories accounted for 37.8% of all ESG metrics disclosed. The decision to evaluate based on these topics is unsurprising, given the increased interest in diversity and corporate social responsibility. Additionally, senior leadership has a significant influence on company culture, so it makes sense that companies would incentivize their executives in relation to this. These metrics falling under the “social” umbrella of ESG are applicable across a wide spectrum of companies, while others are more industry-specific. Environmental and safety metrics, for instance, tend to show up most frequently in energy companies, where compensation is tied to emission goals or incident prevention. Companies must select metrics that are material to their business and essential for their long-term success.

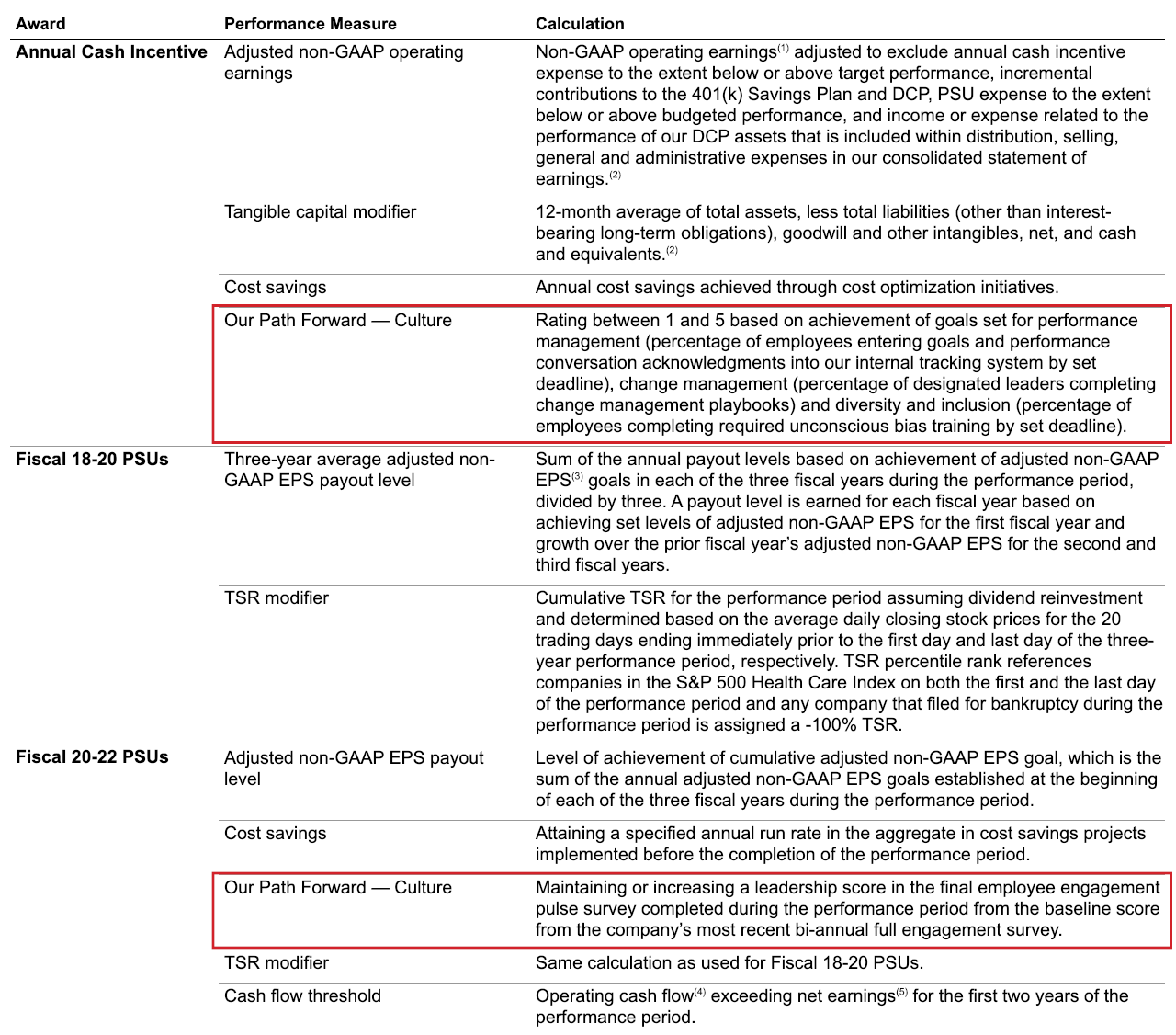

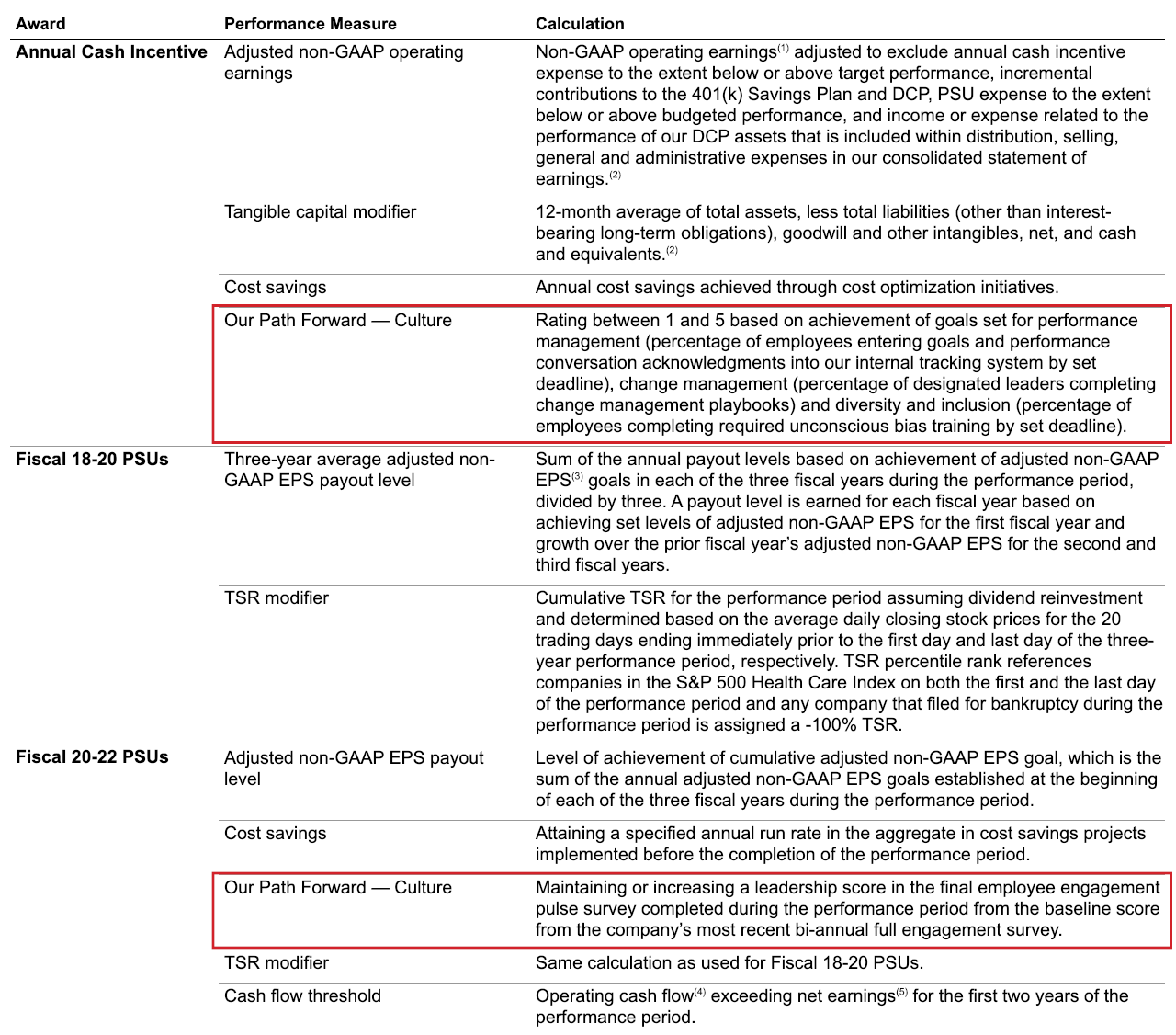

However, the challenge lies in creating measurable goals to which companies can link executive compensation. The goals should also correspond to areas of executive impact. Some companies will disclose that they incorporate ESG metrics into their incentive plans but not give much detail. The majority of these metrics, while taken into consideration for executive payouts, are not quantified. Often the achievement of these goals (which are frequently vague) is a matter of discretion, rather than calculation. Others give more detailed descriptions of the specific goals and how they measure performance in relation to them. Below is an in-depth example of a culture disclosure from Cardinal Health, Inc. This disclosure is unique in that it includes metrics for both Cardinal Health’s annual cash incentive and 2020 PSU grants from its long-term incentive plan.

Cardinal Health, Inc. (CAH)

DEF 14A filed 9/23/2020

The completion of a training course, such as unconscious bias training, showed up in several disclosures. Surveys were also fairly popular methods of determining levels of achievement for goals related to culture and human capital. While disclosures such as this one are not the norm, the trend toward detailed, quantitative measurement is gaining traction.

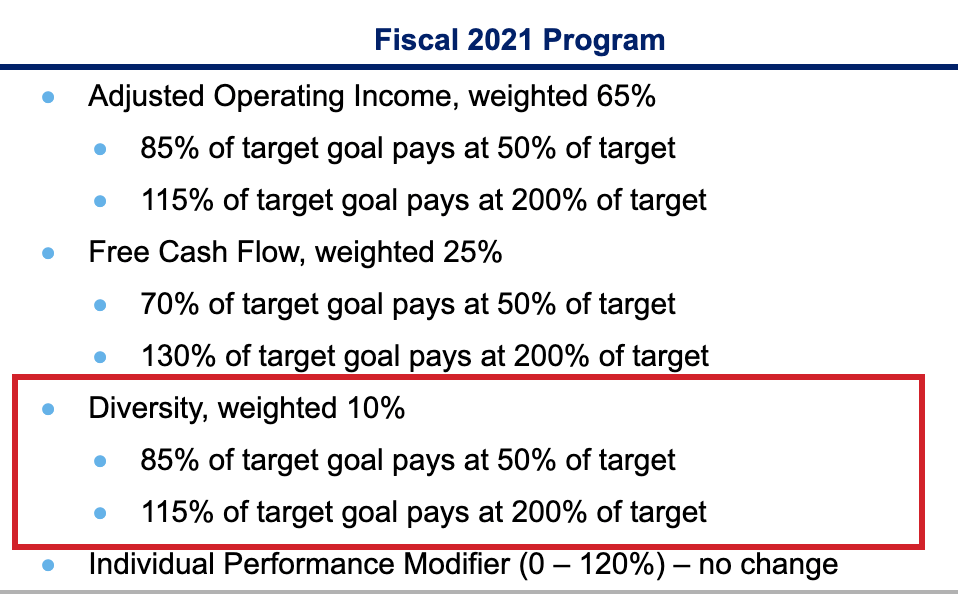

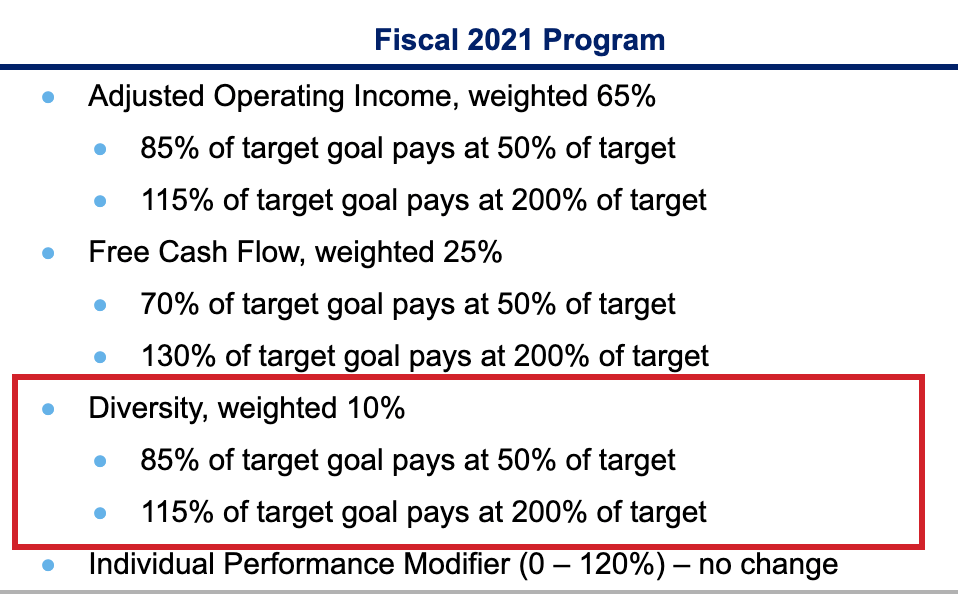

Aside from descriptions of their goals, some companies disclosed the specific weightings or payout percentages of these ESG metrics. Walgreens Boots Alliance, Inc., for example, is introducing a new diversity component to its 2021 annual incentive program in order to “reinforce its commitment to diversity goals throughout the Company with goals designed to support driving tangible results in this critical area.” Although these diversity goals were not disclosed in the proxy statement, the metric weighting and payout structure was:

Walgreen’s Boots Alliance, Inc. (WBA)

DEF 14A filed 12/8/2020

Establishing clear guidelines for measuring and rewarding performance is crucial when employing ESG metrics in executive compensation plans. This ensures that executives are held responsible for matters related to culture, diversity, human capital, the environment and safety and that they view these matters as essential to the business. Furthermore, disclosing this information enables greater transparency with shareholders. As the 2021 proxy season ramps up, expect to see more disclosures overall, and also more quantitative disclosures, especially ones relating to culture and diversity.

Methodology: For the purpose of this study, Equilar examined the most recent proxy statements of Fortune 100 companies as of February 1, 2020. The study only includes public companies, of which there were 94 total.