Aujourd’hui, je reviens sur un texte vraiment très important de SpencerStuart qui propose des conseils aux nouveaux administrateurs qui acceptent de siéger à des conseils d’administration, peu importe le type d’organisation.

Les conseils prodigués par les auteurs George Anderson, Tessa Bamford, Jason Baumgarten, Kevin A. Jurd, afin d’accélérer l’efficacité des nouveaux administrateurs peuvent se résumer essentiellement à cinq grandes préoccupations :

- Comment puis-je savoir si je choisis le bon CA ? Quels devoirs dois-je accomplir avant d’accepter une offre ?

- Comment dois-je me préparer pour ma première réunion du conseil ?

- Quels comportements en matière de prises de parole dois-je adopter lors de cette première rencontre ?

- Quelles sont les stratégies à adopter pour avoir un impact et une plus-value sur le CA et sur l’entreprise ?

- Si j’expérimente une grande préoccupation, comment montrer mon désaccord ou soulever une question délicate ?

À l’heure où environ le tiers des postes d’administrateurs sont occupés par de nouvelles recrues, il est crucial de bien explorer les occasions qui se présentent, car un engagement comme administrateur peut nous occuper plus de 20 jours par année, pour une période de neuf ans !

Je vous invite donc à lire attentivement ce document si vous êtes dans votre première année d’un mandat qui pourrait être assez long.

Bonne lecture !

The Five Most Common New Director Questions

No matter how experienced they are as leaders or how much previous boardroom exposure they have had, most first-time directors will admit to having some trepidation before their first board meeting: What will the first board meeting be like? Should I say anything at all in my first meeting? Am I prepared?

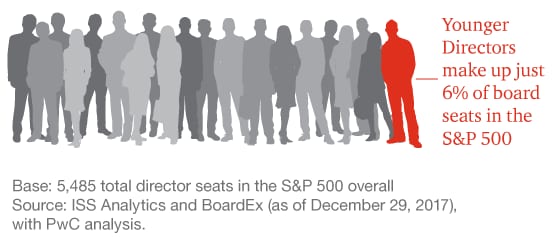

Helping these directors quickly acclimate matters because, depending on the country, first-timers can represent a sizable share of the new director population in a given year. One-third of newly appointed S&P 500 directors in the U.S., for example, are serving on their first corporate board, as are about 30 percent of new U.K. non-executive directors. Given the escalating demands on boards, new directors must be prepared to quickly contribute.

In working with first-time board directors around the world and the chairmen and lead independent directors of the boards they join, we have found that their questions and concerns about board experience typically fall into the five following areas:

- How do I know what’s the right board to join? Should I say yes to the first board invitation?

- What do I need to do to prepare for my first board?

- How much should I speak up during the early board meetings?

- How can I have an impact for the board and company?

- What if I have concerns? How do I disagree or raise questions when I’m new?

To explore these first-time director questions in more detail, we spoke with directors around the world who shared what they learned from their first board experience and offered observations that boards can use to enhance their new director onboarding programs.

(1) Selecting the right opportunity

Most directors would describe their first non-executive board role as a major professional milestone, a terrific growth opportunity and something they are very glad they did, even though it represented a significant commitment. Given the demands of board service — 20-30 days a year up to nine or more years — it pays to carefully weigh the pros and cons of a given opportunity. The key question, say directors, is whether it is mutually beneficial — one that the prospective director finds engaging and useful as a growth opportunity and that adds a valuable perspective to the board. As one director put it, “You need something that will bind you to the job, because it is a lot of time.” Ask yourself, “Is this a business that I will still be interested in, say, in six to nine years’ time?”

Other considerations may be who else is on the board — especially the opportunity to work with a good chair and gain exposure to experienced executives from other industries — the strength and diversity of the management team, and how well the board and management team work together, which in part reflects how much the CEO values the board’s contribution. “I asked the CEO, ‘Do you like having a board?’ And he very honestly said, ‘Mostly.’ If he’d said to me, ‘I think they’re marvelous all the time,’ I’d know he was lying because that’s just not how executives think,” recalls one director.

When considering whether you can balance board service with other commitments, particularly if you have a full-time executive role, understand that you will likely underestimate how much time it will take, especially early on. “It took much more time than I thought would be required initially to get up to speed — to understand the business, strategies, key issues and opportunities,” one director told us. If you have to travel to meetings, plan on that adding a day or two to the board meeting commitment. You also should allow time for work related to committee assignments and, depending on your expertise, you may be tapped to mentor someone on the executive team, work on issues outside of board meetings or respond to unexpected demands related to a crisis or deal. “It can be hard to budget for that, and it can happen at the worst time. But you can’t shake off your responsibilities at the time when you’re needed most, when there’s an activist or stakeholder issue, a significant transition or a succession planning issue that you have to work through.”

Conversely, don’t immediately take yourself out of the running for a very valuable opportunity. “If I thought too much about the time commitment, there is a chance I would have turned it down, which would have been a terrible thing,” one director told us. Equally do your research; it’s amazing the sorts of businesses that initially might seem not right for you but on further research are really interesting and worth pursuing.

(2) Preparing for the first board meeting

As part of your due diligence, you will already have read published information about the company, and it goes without saying that new directors will have received a wealth of material as part of the onboarding process and in advance of the first meeting. What many don’t appreciate before they’ve done it is just how much pre-reading material there can be, and the amount of time it can take to thoroughly digest it.

Many first-time directors have presented to their own company’s board of directors, but these encounters provide just a narrow glimpse of the board’s responsibilities. For this reason, some first-time directors find it helpful to attend a formal director education program providing a deep dive into corporate governance, including the board’s fiduciary responsibilities and areas such as NED liability, reporting to shareholders and reporting on sustainability. “They expect you to have an understanding of governance when you come in. They’re happy to answer questions, but they’re not going to know what you don’t know. If you don’t even know what you don’t know, then you don’t know to ask,” said one director.

Most formal onboarding programs encourage new directors to meet with key members of management, and many will schedule site visits to key operations. “It was really helpful to spend quality time with each of the CEO’s main direct reports so that I could get a sense of their top priorities and how they think about running their businesses. Without that little additional context from some of these executives in the organization, you’re really operating in a bubble.”

One-on-one meetings with as many of other directors as possible before the first board meeting can provide a sense of the priorities of the board, and the dynamics among directors and between management and the board. When these meetings are not an explicit part of the onboarding process, it can feel awkward to reach out to other board members, but directors say arranging a breakfast or dinner meeting or even a coffee with other directors, starting with committee chairs, is well worth it. “Everybody is busy, but the time you take to meet people upfront definitely pays dividends in the long run because you get context you wouldn’t have gotten any other way. You can’t replace seeing someone’s facial expression or their gestures while they’re talking about a certain topic. You’ll see how much something worries them. How emphatic they’re being. You’ll see their brow wrinkle when you dig deeper into certain issues.”

What else did new directors find most helpful in preparing for their first board meetings?

The key performance indicators (KPIs) and lead indicators for the company. “What do I have to keep my eye on? Every other question ends up stemming from those KPIs.”

A glossary of company and industry-specific jargon and acronyms. “Many companies overlook this, but it’s a real impediment to being productive in your first couple of meetings.”

Meeting with as many members of the executive committee or senior management team as possible.

Understand how the board views sector and company risk. How does management assess, present and articulate risk? Are assumptions discussed and challenged clearly and freely?

A detailed overview of the operations, operational challenges and underlying infrastructure. “You can think you know how an airline runs, but when you walk through the operation center and see hundreds of people managing thousands of flights in the air at the same time around the world, you begin to understand the complexity of the business.”

A holistic view of the board calendar and activities — not just what the next board meeting is about, but the key processes of the board over the course of 12 months of board meetings. “When you’re new, you might wonder why the board isn’t talking about the compensation implication of a decision, as an example, but everyone else knows that’s because the next meeting is the one when the board does the comp review.”

A detailed explanation of how the finances are organized, including a complete listing of accounts in an accounting system. “Everybody’s chart of accounts is different. Depending on how it’s drawn, you can get a very different look at P&L.”

Spotlight: Director induction best practices

Most boards have a formal induction program, which typically includes the following:

Presentations from management on the business model, profitability and performance

A review of the previous 12 months’ board papers and minutes to provide context on the current issues

Meetings with key business executives and functional leaders, including finance, marketing, IT, HR, etc.

Site visits providing new directors a better sense of how the business works and an opportunity to meet people on the ground

Meetings with external advisers such as accountants, bankers, brokers and others

Explanation of regulatory and governance issues

Attendance at an investor day

Mentoring: First-time directors, especially, tell us they appreciate having a mentor during the first six to 12 months on the board. An informal mentor program pairs a new director with a more experienced director who can provide perspective on boardroom activities and dynamics or help with meeting preparation, explain aspects of board papers, and debrief and act as a sounding board between meetings.

What new directors can do: Don’t be afraid to ask for the process to be tailored to your needs if you want to explore certain areas of the business in greater depth.

(3) Participating in early meetings

First-time directors tend to assume that they should say little during their first few meetings, while they observe and get to know the board and its dynamics. The directors we spoke with recommend a more balanced approach: listen more than talk, but be willing to participate in the discussion, especially in your area of expertise. “You’re there for a reason. You’re there because they thought you could add value.” New directors appreciate getting feedback from the board chair or lead director about their contribution level — so, if it’s not given, directors should ask for it. “After the first meeting, the lead director said, ‘I’m glad you spoke up a couple times. Do that more. We brought you here to get your point of view so feel free to speak up.’ It was great to hear that. You never want to hear it the other way, where you spoke up too much or took up too much air time.”

Nothing is more valuable for getting a sense of the board dynamics and directors’ expectations for how you should behave in those early meetings than one-on-one discussions with individual board members. “I wanted to get to know them a little bit personally before meetings where more-involved or controversial topics would be discussed so that we at least have met and have a little bit of an understanding of one another.”

New directors also appreciate when the board chair or lead independent director is proactive in making sure that the multiple voices are heard in board discussions. “Even when the board composition is diverse along many dimensions, your work isn’t done. You still have to actively work to avoid conforming your behaviors and opinions and to hear diverse viewpoints. That’s a constant work in progress.”

(4) Having an impact

“How do I have impact?” It’s a question that is top of mind for most new directors, especially those who were brought on the board because of their expertise in areas such as digital technology, product development, risk management or go-to-market experience. Depending on the size of the company and experience of the management team, a new director’s involvement outside the boardroom could include interviewing candidates for key roles, mentoring senior leaders, advising on specific topics or making useful introductions. “Engagement has to be on the terms that work for the executive team,” advised one of the directors we interviewed.

New directors with specialized expertise also play a role in educating other directors. “You don’t want a situation where the rest of the board sits back while all the questions flow to one person. Over time, all directors want to learn how to ask challenging questions in these areas. I find that other directors ask me questions like: ‘Why did you ask that? Why did you put the question in this way? What were you looking for? There seems to be something in the response to that question that troubles you, so let’s peel that apart a little bit.’”

First-time directors can find it challenging to know if they are having a positive impact on the board — and that the board is positively contributing to the business — because of the lack of regular feedback. “I would like a little more focus on making performance feedback a continuous process, particularly for the first six to 12 months. Following every meeting, there should be opportunities to point to out what’s working well and what could work differently, even if it’s just a 10- or 15-minute conversation to reinforce and correct the issues that didn’t go well in context.” So it is important to ask the chairman for feedback.

(5) Raising questions

By definition, a new director lacks perspective on the board’s history — the sacred cows, the topics that have been debated ad nauseam already and other important context. This makes knowing when to raise questions or to push for more information all the more difficult. “Fresh eyes are good, but one of the worst things you can do is walk into the board and hone in on topics that aren’t going to be productive, that the board has already hashed to death.” That is why it is important to have read the board minutes, if not papers, for the previous year or so, so you can understand some of the key issues and debates.

Getting a read from other directors about the board’s priorities can provide important context, as can using meeting breaks to follow up on your questions. “You’re not going to know everything going in. Expect that you’ve got a lot of holes. When I have big questions, I’ll grab a board member who I know will have the context and say, ‘Hey, I noticed this,’ or ‘I had a question on this,’ or ‘I’m sure there’s context here that I don’t know about,’ and just let them talk.”

When a director does have questions or concerns that go deeper, the delivery is important. “Asking questions, even when you know what the answer is, rather than making declarative statements is a good general approach. Other directors will be receptive to your questions if you communicate that you’re trying to get to the heart of important issues and facilitate discussion that needs to happen to gain consensus on direction.” How you frame questions also is important: Ask, “How are you thinking about …?” rather than trying to be too prescriptive and asking, “Have you considered …?”

Conclusion

Most new directors truly value their first board assignment, despite the time demands and steep learning curve. First-time directors are most likely to enjoy the experience when they conduct careful research and due diligence before accepting a board invitation, prepare thoroughly for board meetings and have the confidence to be themselves in the boardroom.

______________________________________________________________

Participating Directors :

Stewart Butel, former managing director of Wesfarmers Resources and independent director for DUET Company Limited

Amy L. Chang, CEO and founder of Accompany and non-executive director of Cisco, The Procter & Gamble Company and Splunk

Sue Clark, managing director of SABMiller Europe and non-executive director of Britvic

Greg Couttas, former Deloitte audit partner and non-executive director of Virtus Health

Tom Killalea, former Amazon vice president and independent director of Capital One, Carbon Black and MongoDB

George Mattson, former managing director of the Global Industrials Group for Goldman Sachs and independent director of Delta Air Lines

Admiral (Ret.) Gary Roughead, former chief of Naval Operations and independent director of Northrop Grumman Corporation

Michelle Somerville, former KPMG audit partner and independent director of The GPT Group and Challenger

Sybella Stanley, director of corporate finance at RELX and non-executive director at Tate & Lyle and Merchants Trust

Jane Thompson, former senior vice president of Match.com and independent director of Michael Kors

Gene Tilbrook, chair of The GPT Group Nomination and Remuneration Committee

Trae Vassallo, co-founder and managing director of Defy Partners and non-executive director of Telstra Corporation